電力業務資質管理年度報告

(2020)

國家能源局電力業務資質管理中心

2020年7月

目 錄

一、引言

二、持證企業分布與發展

(一)持證企業總體情況及地區分布

(二)持證企業新增情況

(三)持證企業退出市場情況

(四)持證企業增長率

三、持證企業業務規模與結構

(一)業務規模與結構總體情況

(二)業務規模地區分布

四、資質管理與行業發展

(一)促進發電行業轉型升級,推動發電裝機合理增長

(二)引導供電業務創新發展,推進增量配電業務改革

(三)助力電力建設市場培育,優化民營資本企業發展

五、總結

(一)電力業務資質許可全面普及、市場主體穩健增長

(二)資質管理在規范市場準入、維護市場秩序方面發揮積極作用

(三)開闊視野、明確思路,進一步做好資質管理工作

一、引言

電力業務資質管理是《電力監管條例》賦予國家能源局及其派出機構的重要職責,是保障電力系統安全、穩定、經濟運行的重要舉措,也是有效提升能源監管能力的重要手段,對于規范市場準入、維護市場秩序發揮著顯著作用。截至2019年底,全國持有電力業務許可證企業數量達到18966個,持有承裝(修、試)電力設施許可證企業數量達到21085個。

為進一步做好電力業務資質管理工作,國家能源局資質中心在系統梳理2019年度資質工作的基礎上,組織電力規劃設計總院充分挖掘許可信息,深入研究市場主體呈現出的新趨勢新特點,主動將資質管理融入能源發展改革監管大局,編制形成電力業務資質管理年度報告,為相關部門單位及企業提供工作參考和決策支撐,力爭以更加開闊的視野、更加準確的定位、更加清晰的思路做好電力業務資質管理工作。

二、持證企業分布與發展

(一)持證企業總體情況及地區分布

1. 發電業務許可

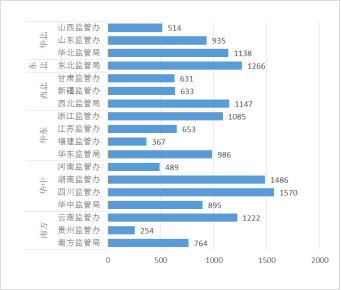

截至2019年底,持有發電業務許可證的企業共有16034個,按照派出機構統計口徑,分布如圖1所示。

圖1 各派出機構持證發電企業數量

持證發電企業數量最多的前五個派出機構為四川辦1570個、湖南辦1486個、東北局1266個、云南辦1222個及西北局1147個。

2. 輸電業務許可

截至2019年底,持有輸電業務許可證的企業共有40個,其中33個為省級輸電企業,5個為區域輸電企業,2個為全國性輸電企業。

鑒于輸電業務許可核發及管理對象較為穩定,近年來無新增及注銷情況,下文不再具體分析。

3. 供電業務許可

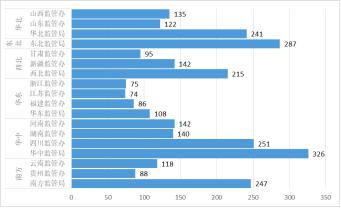

截至2019年底,持有供電業務許可證的企業共有2892個,按照派出機構統計口徑,分布如圖2所示。

圖2 各派出機構持證供電企業數量

持證供電企業數量最多的前五個派出機構為華中局326個、東北局287個、四川辦251個、南方局247個及華北局241個。

鑒于傳統供電企業持證情況變化較小,新頒發的供電業務許可證主要面對增量配電企業,將在第四部分作具體分析,故第二、三部分不再單列章節分析供電業務許可有關情況。

4. 承裝(修、試)電力設施許可

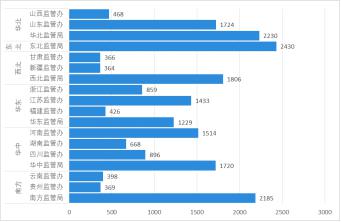

截至2019年底,持有承裝(修、試)電力設施許可證的企業共有21085個,按照派出機構統計口徑,分布如圖3所示。

圖3 各派出機構持證承裝(修、試)電力設施企業數量

持證承裝(修、試)電力設施企業數量最多的前五個派出機構為東北局2430個、華北局2230個、南方局2185個、西北局1806個及山東辦1724個。

(二)持證企業新增情況

1. 發電業務許可

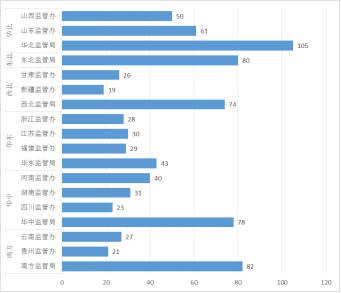

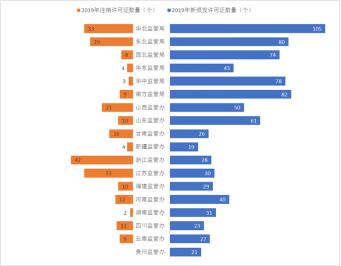

2019年新增持證發電企業847個,按照派出機構統計口徑,分布如圖4所示。

圖4 各派出機構2019年新增持證發電企業數量

2019年新增持證發電企業數量最多的前五個派出機構為華北局105個、南方局82個、東北局80個、華中局78個及西北局74個。將各派出機構2019年新增持證發電企業數量與持證發電企業總數進行對比,比例最高的前五個派出機構依次為南方局10.7%以及山西辦、華北局、貴州辦、河南辦。

2.承裝(修、試)電力設施許可

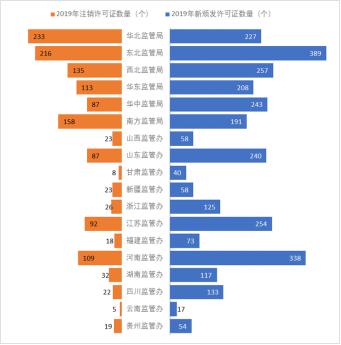

2019年新增持證承裝(修、試)電力設施企業3022個,按照派出機構統計口徑,分布如圖5所示。

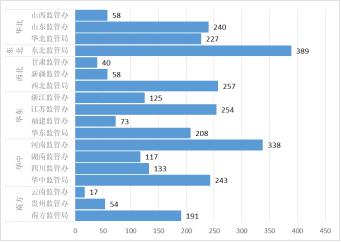

圖5 各派出機構2019年新增持證承裝(修、試)電力設施企業數量

2019年新增持證承裝(修、試)電力設施企業數量最多的前五個派出機構依次為東北局389個、河南辦338個、西北局257個、江蘇辦254個及華中局243個。將各派出機構2019年新增持證承裝(修、試)電力設施企業數量與持證承裝(修、試)電力設施企業總數進行對比,比例最高的派出機構是河南辦,達到22%,江蘇辦、湖南辦、福建辦、華東局、東北局及新疆辦的增速也達到16%以上,增長較快。

(三)持證企業退出市場情況

1.發電業務許可

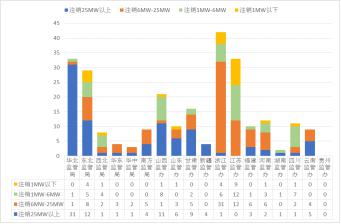

2019年共注銷發電業務許可證256個。注銷許可證的企業中,以裝機容量25MW以上和6-25MW的企業為主,分別占注銷許可證企業總數的36.3%和35.5%。按派出機構統計口徑,分布如圖6所示。

圖6 2019年注銷發電業務許可證企業裝機容量分布

2019年,西北局、江蘇辦、四川辦注銷許可證的企業中,裝機容量小于6MW企業數量較多;其他派出機構注銷許可證的企業中,裝機容量大于6MW企業數量較多。

2. 承裝(修、試)電力設施許可

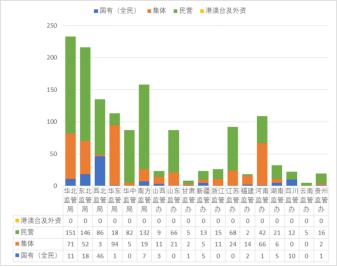

2019年共注銷承裝(修、試)電力設施許可證1406個。注銷許可證的企業中,民營企業占比最大,達到63.23%,集體企業達到28.88%,國有(全民)企業為7.89%。按派出機構統計口徑,分布如圖7所示。

圖7 2019年注銷承裝(修、試)電力設施許可證企業經濟性質分布

2019年,河南辦、華東局、福建辦、山西辦注銷許可證的企業中,國有、集體企業數量較多;其他派出機構注銷許可證的企業中,民營企業數量較多。

(四)持證企業增長率

以年度為統計周期,根據新增和退出持證企業數量,并結合存量持證企業情況,可計算得出持證企業年度增長率,進而得出持證企業發展趨勢。

1.發電業務許可

2019年新增持證發電企業847個、注銷256個,新增持證企業數量遠大于注銷數量。按派出機構統計口徑,以橙色柱線代表注銷許可證數量,藍色柱線代表新頒發許可證數量,分布如圖8所示。

圖8 2019年發電業務許可證新增及注銷情況

2019年全國持證發電企業增長率為3.8%,各派出機構持證發電企業數量總體穩定上漲。其中南方局、華中局、貴州辦的增長率較高,超過9%;華北局、西北局、河南辦、山西辦保持6%以上的增長率。江蘇辦和浙江辦注銷許可證企業數量較多,大于新增持證企業數量。

2. 承裝(修、試)電力設施許可

2019年新增持證承裝(修、試)電力設施企業3022個、注銷1406個,新增持證企業數量遠大于注銷數量。按派出機構統計口徑,分布如圖9所示。

圖9 2019年承裝(修、試)電力設施許可證新增及注銷情況

2019年全國持證承裝(修、試)電力設施企業的增長率為7.66%,大部分派出機構持證承裝(修、試)電力設施企業數量增長較快。河南辦、福建辦、湖南辦、四川辦、浙江辦、江蘇辦的增長率均超過10%,其中河南辦增長最顯著,達到15.1%。華北局注銷許可證企業數量較多,大于新增持證企業數量。

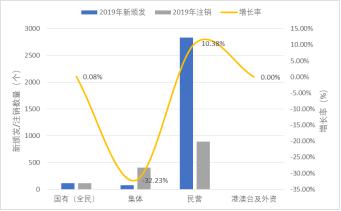

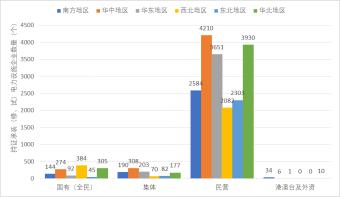

圖10 2019年不同經濟性質持證承裝(修、試)電力設施企業增長情況

進一步對2019年不同經濟性質持證承裝(修、試)電力設施企業新增及注銷情況統計分析發現,民營企業新增數量最多,之后為國有企業和集體企業。從增長率來看,民營企業增長率最高,達到10.38%;國有企業保持小幅增長,增長率為0.08%;港澳臺及外資企業本年度沒有新增及注銷;集體企業注銷許可的數量超過了新增的數量。

三、持證企業業務規模與結構

(一)業務規模與結構總體情況

1.發電業務許可

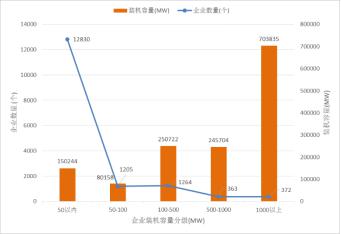

截至2019年底,16034個持證發電企業的總裝機容量為1430663MW。各類企業的數量及對應的裝機容量如圖11所示。

圖11 持證發電企業裝機容量級別分布

50MW以下持證發電企業有12830個,數量占比80%,但其裝機容量占比僅10.5%,表明我國持證發電企業從數量上看以小型企業為主,但其發電能力貢獻較小。1000MW以上的大型持證發電企業有372個,數量占比2.3%,但其裝機容量占比達49.2%,表明我國大型發電企業雖然數量較少,但發電能力貢獻較大。

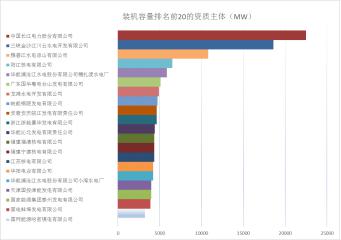

裝機容量最大的20個持證發電企業總裝機容量129300MW,平均裝機容量6465MW。其中,火電企業10個,平均裝機容量4287MW;水電企業6個,平均裝機容量11142MW;核電企業4個,平均裝機容量4895MW。具體如圖12所示。

圖12 裝機容量排名前20的持證發電企業

2. 承裝(修、試)電力設施許可

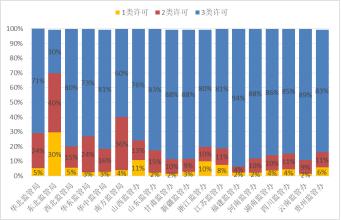

持證承裝(修、試)電力設施企業數量較多,往往一家企業同時持有其中一類或幾類許可,對各派出機構持證企業覆蓋類別及占比進行統計,結果如圖13所示。

圖13 各派出機構持證承裝(修、試)電力設施企業持證類別數量占比情況

除東北局外,其他派出機構同時持有承裝、承修、承試三類電力設施許可的企業數量占比最大,達到60%以上,其中大部分派出機構僅持有一類許可的企業占比最少。東北局同時持有兩類許可的企業數量最多,僅持有一類及同時持有三類許可的企業數量基本持平。

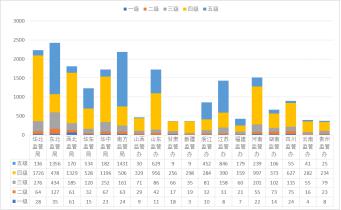

對持證承裝(修、試)電力設施企業按照類別和等級進行統計,結果如圖14所示。

圖14 各級各類持證承裝(修、試)電力設施企業數量

承裝、承修、承試三類持證企業的分布相似,均為四級企業占比最大,之后依次為五級、三級、二級、一級。表明持證承裝(修、試)電力設施企業以中小規模企業為主,大型企業占比較小。

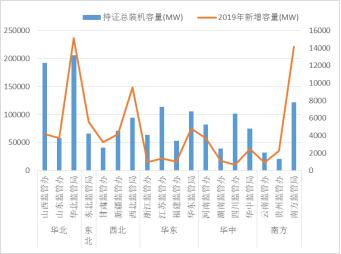

(二)業務規模地區分布

1.發電業務許可

將截至2019年底持證發電企業總裝機容量與2019年新增發電企業裝機容量進行對比分析,按照派出機構統計口徑,分布如圖15所示。

圖15 新增持證發電企業裝機容量與總裝機容量對比

持證發電企業總裝機容量最大的前五個派出機構依次為華北局、山西辦、南方局、江蘇辦和華東局。2019年新增持證發電企業裝機容量最大的前五個派出機構依次為華北局、南方局、西北局、東北局和華東局。

結果顯示,除山西辦、江蘇辦、四川辦、貴州辦外,其他派出機構總量與增量裝機容量的走勢基本吻合。山西辦、江蘇辦、四川辦新增持證發電企業裝機容量比例較小,主要原因為加強了火電裝機控制、外來電較多等。

2. 承裝(修、試)電力設施許可

對各等級持證承裝(修、試)電力設施企業進行分析,四級及五級企業在各派出機構的占比均較大。其中,五級企業占比最大的派出機構包括南方局、華東局、東北局、福建辦、江蘇辦及浙江辦;四級企業占比最大的派出機構包括華中局、西北局、華北局、四川辦、貴州辦、云南辦、湖南辦、河南辦、新疆辦、甘肅辦、山東辦及山西辦。

圖16 各派出機構各等級持證承裝(修、試)電力設施企業數量

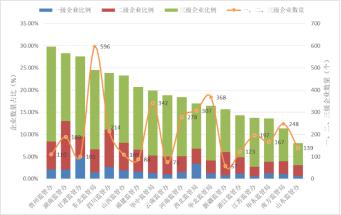

對各派出機構一、二、三級承裝(修、試)電力設施企業的數量及占持證企業總數的比例進行統計,結果如圖17所示。

圖17 各派出機構一、二、三級承裝(修、試)電力設施企業占比及數量

各派出機構一級企業占比均低于5%,二級企業占比均低于11%,三級企業占比大部分在10%至20%之間。除山東辦外,其他派出機構一、二、三級企業合計占比均高于10%,其中相對最高的為貴州辦,達到29.81%。一、二、三級企業合計數量最多的為東北局,達到596個,之后為華北局368個、華中局342個和西北局307個。

四、資質管理與行業發展

(一)促進發電行業轉型升級,推動發電裝機合理增長

1. 新增發電業務許可情況與實際投運情況對比分析

(1)許可容量與實際投運容量對比

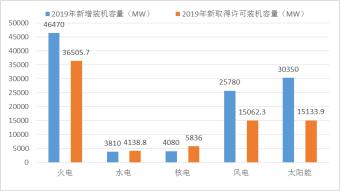

將國家能源局發布的2019年新增電源類型裝機容量與2019年新取得發電業務許可各電源類型裝機容量進行對比,結果如圖18所示。

圖18 2019年新投運裝機容量與新許可裝機容量對比

火電、風電、光伏發電2019年實際投運裝機容量大于許可裝機容量,比例分別為1.27:1、1.71:1和2.01:1;水電、核電2019年實際投運裝機容量小于許可裝機容量,比例為0.92:1和0.70:1。

風電、光伏發電實際投運裝機容量高于許可裝機容量較多的原因,一是風電、光伏發電執行的電價政策與火電有所不同,機組調試運行期間上網電價即按照標桿電價執行,發電企業取證動力不足。二是隨著風電、光伏發電平價上網政策的落地,2018年至2019年出現了一波搶裝潮,其中部分企業未及時申領發電業務許可證。

水電、核電2019年新增許可裝機容量與實際投運裝機容量基本一致,小幅差異的原因是部分機組為2018年啟動試運行,2019年取得發電業務許可證,裝機容量分別計入2018年新投運機組和2019年取證機組。

(2)取得許可時間與投運時間差異分析

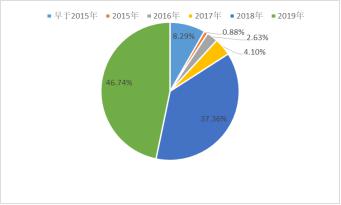

對2019年取證機組的投運時間進行統計分析,分布如圖19所示。

圖19 2019年新許可機組投運時間分布

2019年取得許可的機組中,84.09%為2018年至2019年投運;8.29%為2017年投運;其余7.62%的投運時間早于2017年,主要為水電機組,原因一是派出機構通過調度機構開展了許可證持有情況摸查,部分未取得許可的小水電機組補辦許可證;二是因企業改制、機組轉讓等原因部分水電機組所有人發生變化,重新辦理許可證。

2. 發電業務許可促進煤電行業結構優化

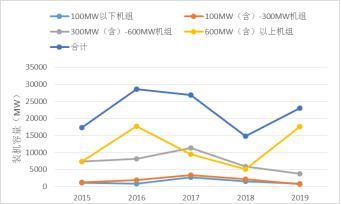

對2015年至2019年新許可火電機組的裝機規模分布進行統計,結果如圖20所示。

圖20 2015-2019年各規模等級新許可火電機組裝機容量

2016年至2018年新許可火電機組裝機容量整體呈現下降趨勢,與近年煤電總量控制趨勢相吻合。2019年,600MW以下規模機組仍保持下降趨勢,600MW及以上規模機組有所增加。同時,2015年至今,600MW及以上機組的占比一直較高,2019年更是創歷史新高,接近80%,表明近幾年發電業務許可證的頒發管理協同促進了煤電機組停緩建、落后產能淘汰等政策落地,助力煤電行業轉型升級、結構優化。

3. 發電業務許可反映并提高了發電市場活躍度

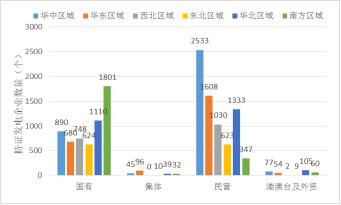

對持證發電企業按經濟性質進行統計,結果如圖21所示。

圖21 持證發電企業按經濟性質分布

發電市場自從引入競爭機制,大量社會資本加入進來,豐富了企業類型。持證發電企業中民營企業最多,國有企業次之,集體企業和外資企業占比較少,可見發電市場上民營經濟較為活躍。具體來說,國有企業在南方區域最多,華北、華東次之,東北最少;集體企業在華東區域最多,西北最少。民營企業在華中區域最多,華東次之,南方最少;外資企業在華北區域最多,西北最少。

從區域分布來看,華中、華東、西北、華北區域均是民營企業最多,國有企業次之,其他類型企業較少;南方區域國有企業最多,民營次之,其他較少;東北區域國有企業最多,其次是集體、民營、外資企業,數量差距較小。

(二)引導供電業務創新發展,推進增量配電業務改革

1.約三分之一增量配電業務改革試點項目已取證

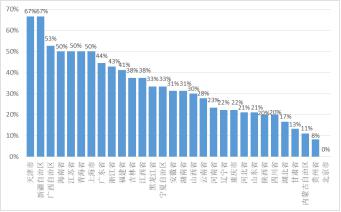

增量配電業務改革自啟動以來,已開展4批試點,截至2019年底共有試點項目380個(進入試點目錄404個,有24個已取消資格),其中獲得供電業務許可證的項目119個,占比31.32%。各省4批增量配電業務改革試點項目取證比例如圖22所示。

圖22 各省已取證試點項目數量占試點項目總數的比例

增量配電業務改革試點項目中,天津及新疆的項目取證比例最高,達到67%;廣西、海南、江蘇、青海、上海的試點項目取證比例也超過了50%。試點項目未取得電力業務許可證的主要原因包括項目推進速度較慢、部分配電區域劃分難度較大、各方參與主體的積極性主動性有待提高等。

截至2019年底,首批增量配電業務改革106個試點項目中,有12個項目已取消試點資格,廣東、廣西、河北、黑龍江、湖北、湖南、江蘇、江西、青海、上海、新疆、福建等11個省(市、自治區)已實現第一批增量配電業務改革試點項目全部取得供電業務許可證。第一批增量配電業務改革試點項目中,68.09%已取得供電業務許可證;20.21%仍未核準;10.64%已核準,正在推進相關工作;1.06%雖已核準,但暫無實質性進展。

2.項目列入試點時間與取證時間平均間隔2年左右

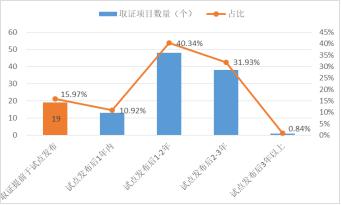

進一步分析項目列入改革試點時間與取得供電業務許可證時間的間隔情況,分布如圖23所示。

圖23 項目列入增量配電業務改革試點時間與取證時間相隔分布

已取得供電業務許可證的試點項目中,有10.92%的項目是在列入試點1年內取證,40.34%的項目是在1至2年取證;31.93%的項目在2至3年取證;0.84%的項目在3年后取證。表明試點項目在申請許可之前,需要較長的時間開展前期工作。另有15.97%的項目在納入增量配電業務改革試點之前已取得供電業務許可證,均為非電網企業投資的存量配電網項目。

3.推動試點外增量配電項目取證

為積極推動增量配電業務改革,為部分非電網企業投資的存量配電網項目頒發了供電業務許可證。截至2019年底,有18個試點外項目取得了供電業務許可證,主要分布在山西、河南、山東、新疆等地。

(三)助力電力建設市場培育,優化民營資本企業發展

1. 承裝(修、試)電力設施許可與電網投資高度相關

近年來,我國電力系統快速發展,電網投資總體呈現穩定上漲趨勢,如圖44藍線所示。而與之相應的,每年新增持證承裝(修、試)電力設施企業數量也呈現穩定增加趨勢,如圖24橙線所示。

圖24 持證承裝(修、試)電力設施企業與電網投資的關系

對電力投資和新增持證承裝(修、試)電力設施企業數量進行相關性分析,兩者相關性系數高達0.82,體現出電網投資與市場主體的密切關系。其中2016年后電網年度投資趨于平緩,承裝(修、試)電力設施企業新增數量在隨后一年也體現出一定的降幅;隨著2018年電網投資同比增加,隨后一年承裝(修、試)電力設施企業新增數量也有一定增加。2019年雖然電網投資降幅較大,但由于2020年我國提出 “新基建”戰略,后期新增承裝(修、試)電力設施企業仍有繼續增加的可能。

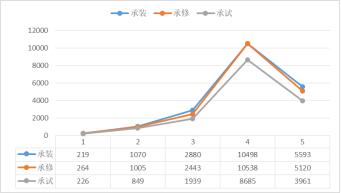

2. 承裝(修、試)電力設施許可推動企業優化升級

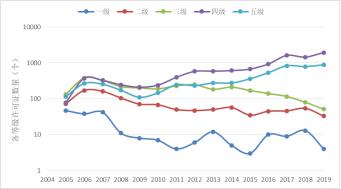

以承裝電力設施企業許可為例(承修及承試電力設施許可情況類似),對許可證初始頒發時間及目前的等級情況進行統計,結果如圖25所示。

圖25 2005-2019年承裝電力設施企業許可證等級分布情況

四、五級承裝電力設施企業數量較多,且每年新頒發許可證數量總體呈上漲趨勢。這是由于剛進入行業的承裝電力設施企業只能申請五級或四級資質,通過業績及資金積累,實現企業的發展及成長。四五級企業數量穩步增加,反映建設市場穩中向好的發展態勢,以及社會資本對電力發展的普遍看好。

一、二、三級數量相對較少,且每年新增許可證數量總體呈平穩或小幅下降趨勢。由于一、二、三級承裝電力設施企業許可證不能直接取得,需由下一級許可證升級獲取,這一趨勢反映高電壓等級電力設施建設工程對施工企業要求較高。

3. 承裝(修、試)電力設施許可助力民營企業發展

對持證承裝(修、試)電力設施企業按經濟性質進行統計,結果如圖26所示。

圖26 持證承裝(修、試)電力設施企業按經濟性質分布

結果表明,持證承裝(修、試)電力設施企業中,民營企業占比大幅領先,國有企業及集體企業次之,港澳臺及外資企業占比較少,可見民營經濟在承裝(修、試)電力設施領域更為活躍。

從區域分布來看,民營企業在六大區域的占比均為最高。其次,在南方、華中、華東和東北區域,集體企業較國有企業多;而西北及華北區域國有企業較集體企業多。

五、總結

(一)電力業務資質許可全面普及、市場主體穩健增長

截至2019年底,全國持有電力業務許可證企業數量達到18966個(發電業務許可證16034個、輸電業務許可證40個、供電業務許可證2892個),持有承裝(修、試)電力設施許可證企業數量達到21085個。發電業務許可、供電業務許可以及承裝(修、試)電力設施許可持證企業最多的區域均為華中區域,主要原因是華中區域包含省份數量較多、覆蓋面積較大。

持有發電業務許可證的16034個企業總裝機容量為1430663MW。其中1000MW以上大型發電企業數量上占比僅為2.3%,但裝機容量占比達到近一半,以火電、水電、核電機組為主,帶動我國發電效率和經濟性不斷提升。2019年持證發電企業增長率為3.8%,各區域持證發電企業數量均穩步增加。

持有承裝(修、試)電力設施許可證的企業中,承裝、承修、承試三類企業的分布規律一致,均是四級企業占比最大,一級企業占比最小。2019年持證承裝(修、試)電力設施企業增長率達7.66%。其中民營企業增長率高達10.38%。

(二)資質管理在規范市場準入、維護市場秩序方面發揮積極作用

一是促進行業健康發展和規范運行。從2019年實際投運裝機容量與許可裝機容量的對比來看,水電、核電的吻合度較高,火電的實際投運容量接近許可容量,風電和光伏發電的實際投運容量大于許可容量,表明水電、核電、火電企業已形成了較強的持證經營意識,下一步需加大監管力度促進風電和光伏發電企業持證經營意識提升。

二是助力供給側結構性改革和電力體制改革。近五年取得許可的煤電機組總裝機容量呈下降趨勢,與近年來煤電總量控制的政策要求一致;其中600MW及以上規模機組所占比例則呈上升趨勢,助力煤電行業結構優化、轉型升級。截至2019年底,第一批增量配電業務改革試點項目的取證比例已接近70%,11個省份實現100%取證;前四批試點項目總的取證比例為31.32%;項目一般在列入試點后的1至2年內即可取證,有效推動了增量配電業務改革。

(三)開闊視野、明確思路,進一步做好資質管理工作

下一步,資質管理要主動融入能源發展改革監管大局,以“放管服”改革精神為指導,堅持優化資質許可;以“互聯網+監管”部署為方向,整合和提升系統平臺,力爭成為優化營商環境的踐行者、促進能源轉型發展的助推者。

一是簡化許可。踐行“簡約”之道,進一步加大簡政放權力度,助力產業結構調整優化,激發市場活力。在對6MW以下新能源和可再生能源發電企業實施豁免政策的基礎上,進一步擴大豁免范圍;加快《承裝(修、試)電力設施許可證管理辦法》等許可制度的修訂和完善,適度放寬人員、機具設備、工程業績等方面的許可條件;參考國際國內通行做法,創新資質采信機制,在粵港澳大灣區試點對具有同等電力工程施工資格的港澳地區企業進行資質采認,探索推動電力建設市場更大范圍的公平開放。

二是強化監管。以電力業務許可為抓手落實深化供給側結構性改革要求,嚴把煤電機組準入退出關。加大對未依法持證運營、出租出借許可證等行為的監管力度,促進市場主體依法誠信經營。開展以信用為基礎的許可條件保持情況、許可制度執行情況專項監管,查處各類違反許可制度的行為,推動許可監管向以信用評價、信用約束和信用激勵為主的新型監管機制轉變,切實提升監管效能。

三是優化服務。推動電力業務許可“證照分離”改革工作從18個自由貿易試驗區向其他具備條件的地區推廣;深化許可辦理“最多跑一次”向“一次不用跑”過渡;在上海市、湖北省、浙江省、海南自由貿易試驗區、深圳社會主義先行示范區試點實施許可辦理告知承諾制,并探索推廣至更大范圍,助力優化營商環境。完善增量配電項目許可管理,有的放矢提高服務意識和服務水平。建設“縱向到底、橫向到邊”的全國統一資質和信用信息系統,實現全國電力業務許可“一次登錄、全網通辦”。

來源于國家能源局官網